Midiendo el Impacto de las Microfinanzas en Hyderabad, India

- Adults

- Earnings and income

- Empowerment

- Women’s/girls’ decision-making

- Business investment

- Take-up of program/social service/healthy behavior

- Credit

Problema de política pública

El microcrédito es una de las innovaciones más visibles en las políticas de lucha contra la pobreza en el último medio siglo, y en tres décadas ha crecido drásticamente. Ahora, con más de 150 millones de prestatarios, sin duda el microcrédito ha tenido éxito llevando servicios financieros formales a las personas en situación de pobreza. Muchos creen que ha hecho mucho más y que al poner dinero en manos de familias pobres (y muchas veces mujeres), tiene el potencial de aumentar las inversiones en salud y educación y de empoderar a las mujeres. Sin embargo, los escépticos perciben las organizaciones de microcrédito como demasiado parecidas a los antiguos prestamistas, quienes obtenían sus ganancias basándose en la incapacidad de las personas en situación de pobreza de resistir la tentación de un nuevo préstamo. Ellos apuntan al gran número de negocios muy pequeños que se han creado, de los cuales muy pocos llegan a ser grandes negocios, y les preocupa que compitan entre sí. Hasta hace poco había muy poca evidencia rigurosa que ayudara a arbitrar entre estos puntos de vista tan diferentes.

Contexto de la evaluación

Más de un tercio de la población de Hyderabad reside en barrios bajos y otros asentamientos pobres1, con muy bajo acceso a servicios financieros formales. Al momento de la encuesta de línea base, casi no había instituciones de micro-finanzas (IMF) que entregaran préstamos en el área de la muestra, sin embargo, el 69% de los hogares tenían al menos un préstamo pendiente de pago. Los préstamos eran entregados por prestamistas (49%), miembros de la familia (13%), o los amigos y vecinos (28%). Préstamos de bancos comerciales eran muy escasos.

Lanzada en 1998, Spandana es una de las organizaciones de micro-finanzas más grandes y de mayor crecimiento en la India, con 1,2 millones de clientes activos en 2008. Spandana ofrece préstamos tradicionales de microfinanzas, en los cuales grupos auto-formados de seis a diez mujeres reciben los préstamos. Un "centro" se compone de 25-45 grupos y para afiliarse un individuo debe (i) ser mujer, (ii) tener entre 18 y 59 años, (iii) ser residente en la misma zona durante al menos un año, (iv) poseer una identificación válida y certificación de residencia y (v) al menos el 80% de las mujeres en un grupo debe tener su casa propia.

Detalles de la intervención

Este proyecto investiga una evaluación aleatoria de los efectos sobre la introducción del microcrédito en un nuevo mercado. Spandana seleccionó 120 áreas en Hyderabad donde estaban interesados en abrir sucursales, basándose en las comunidades que no contaban con presencia pre-existente de micro-finanzas y que los residentes fueran potenciales prestatarios deseables. Aleatoriamente fueron seleccionadas 52 áreas para una apertura inmediata de una sucursal de IMF, mientras que otras 52 sirvieron como comunidades de comparación.

Spandana presentó sus productos financieros a las aldeas de tratamiento al inicio del estudio en 2005. Se recolectaron datos sobre ingresos, consumo, préstamos y prácticas de inversión, en una muestra aleatoria de hogares elegibles tanto en las áreas de tratamiento como de control. El préstamo típico era aproximadamente de Rs 10.000 (US$ 250).

Resultados y lecciones de la política pública

Adopción y Uso del Préstamo: Veintisiete por ciento de los hogares elegibles obtuvo préstamos de Spandana u otra IMF al momento de la medición final. Spandana no pide que los préstamos sean usados con propósitos de negocio, sin embargo, 30% de los prestatarios de Spandana informaron que habían utilizado sus préstamos con el propósito de comenzar un nuevo negocio y 22% para comprar suministros para negocios existentes. Además, 30% de los préstamos fueron utilizados para pagar un préstamo existente, 15% para comprar un bien duradero de uso doméstico y 15% para aliviar el consumo del hogar.

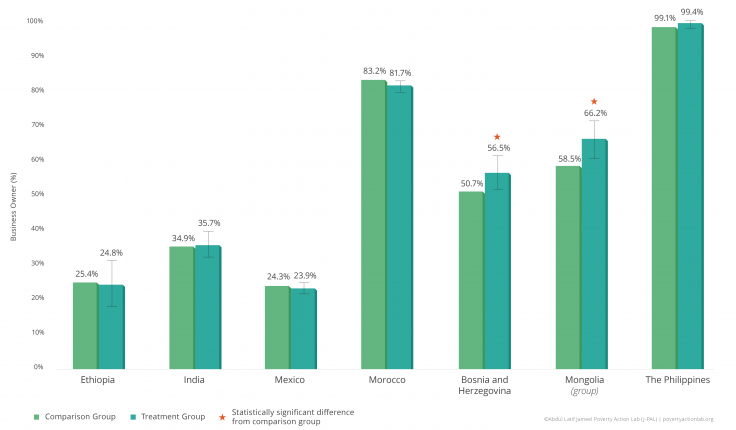

Nuevos Negocios y Ganancias Comerciales: Siete por ciento de los hogares en áreas de tratamiento informó operar un negocio abierto el año anterior, comparado con 5,3% en áreas de control. Los dueños de negocios existentes no vieron un cambio en las ganancias debido a la nueva competencia.

Gastos: Los patrones de gasto fueron muy distintos para los diferentes grupos. Aquellos con negocios existentes, compraron bienes duraderos para su hogar y negocio (es decir, invirtieron). Aquellos con más probabilidades de iniciar un nuevo negocio, redujeron drásticamente los bienes suntuarios (tabaco, salir a comer fuera, etc.) e invirtieron más. Aquellos menos proclives a comenzar un nuevo negocio, consumieron más bienes no duraderos. El cambio de bienes suntuarios a inversión en los primeros dos grupos es alentador y puede llevar a un mayor consumo en el futuro, aunque es demasiado pronto para decirlo. El aumento del consumo en el tercer grupo puede venir del pago de intereses más altos, lo que significa que los hogares tienen más dinero para gastar. Pero podría también significar que los hogares simplemente usaron los préstamos en bienes que no son inversión y que han caído en una deuda aún mayor. Nuevamente, este estudio de corto plazo no puede asegurarlo.

Educación, Salud y Empoderamiento Femenino: No se encontró evidencia que sugiera que el microcrédito empodera a las mujeres ni que mejora los resultados educativos o de salud. Las mujeres en las áreas de tratamiento no fueron más proclives a tomar decisiones respecto del gasto familiar, inversiones, ahorros ni educación. Los hogares en las áreas de tratamiento no gastaron más en atención médica ni cuidado sanitario que los hogares de control y no fueron menos propensos a informar un niño enfermo. Entre los hogares con niños de edad escolar, los hogares en las áreas de tratamiento tampoco fueron más proclives a enviar a los niños a la escuela; aunque, las tasas de asistencia escolar ya eran más altas en los grupos de tratamiento y control.

1 Greater Hyderabad Municipal Corporation, “Chapter V: Basic Services to the Urban Poor,” Hyderabad - City Development Plan, http://www.ghmc.gov.in/cdp/chapter%205.pdf. (Accedido 8 de Septiembre 2009)

CGAP. "Financial inclusion" http://www.cgap.org/topics/financal-inclusion. Accessed: 2015. 01. 20.

“Chapter V: Basic Services to the Urban Poor,” Hyderabad - City Development Plan, Greater Hyderabad Municipal Corporation, Accessed September 8, 2009 http://www.ghmc.gov.in/cdp/chapter%205.pdf.